憧れのマイホーム。ほとんどの人にとって「一生に一度」と言える高額な買い物だ。富裕層を除けば、住宅ローンを組まずに購入できる人はいないだろう。

問題は、住宅ローンの審査に通るかどうか?だ。住宅ローンの審査は年々厳しくなっている傾向にあり、審査に落ちる人の割合は事前審査で14.3%、本審査で6.9%と言われている(スゴい住宅ローン探しより)。総合すると、21.8%の人が住宅ローンの審査に落ちていることになる。おおよそ5人に1人は審査に落ちる計算だ。

本記事にアクセスしてくれた人の多くは、5人に1人の方に入ってしまった人だろう。そんな、マイホームを買えずに困っている人に伝えたいのは、「住宅ローンの審査に落ちたら車を買おう」だ。

住宅ローンの審査に落ちたらなぜ車を買うべきなのか?順を追って、その理由を説明していく。

住宅ローンの審査に落ちる人は信用情報に傷が付いている可能性が高い

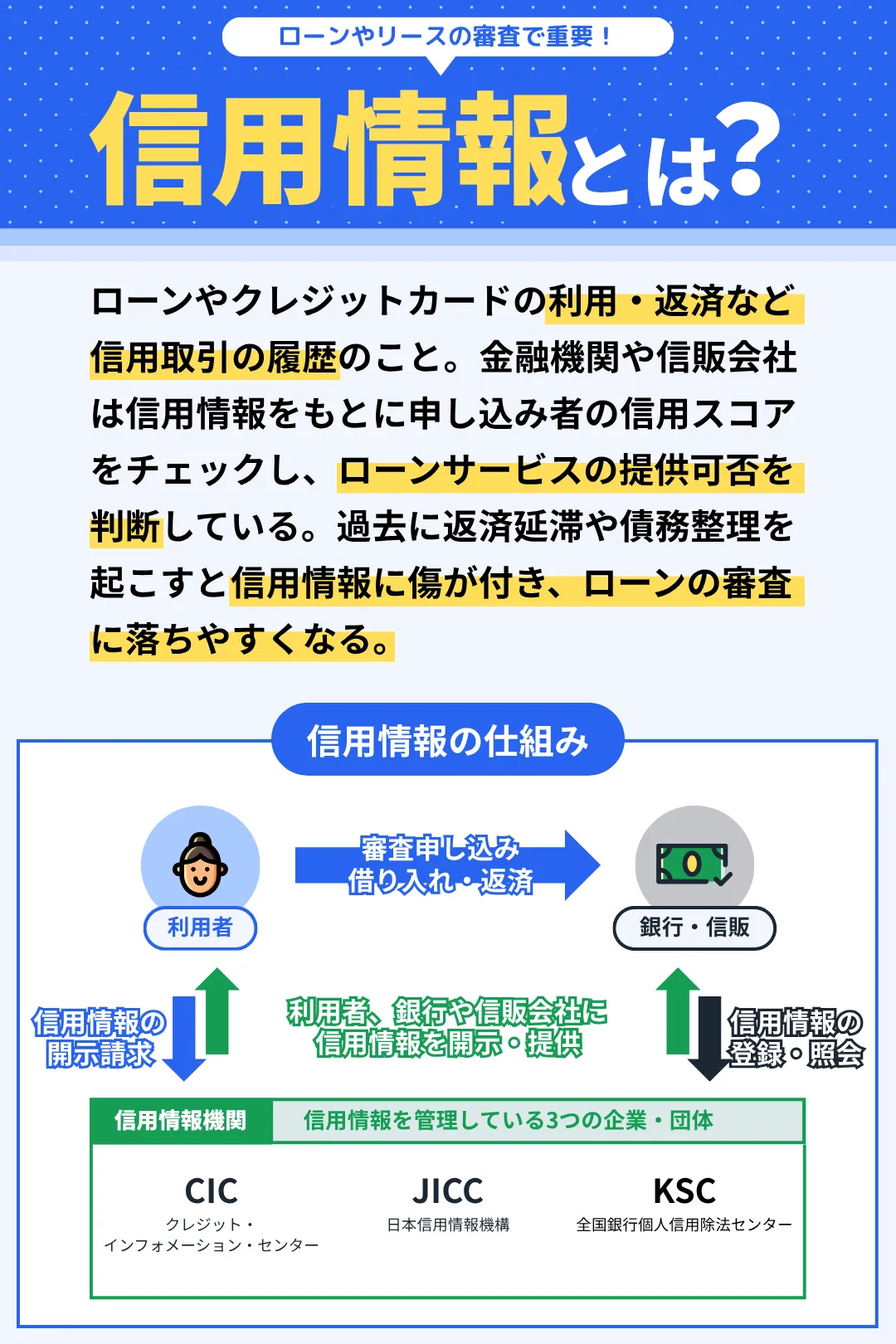

住宅ローンなどの審査では、申し込み者の信用情報を必ずチェックし、支払い能力の高さを判断している。

ローンの返済やクレジットカードの支払いを滞りなく行い、返済・支払い履歴を積み上げることで、良質な信用情報が形成されていく。良質な信用情報を持っている人は、住宅ローンの審査に比較的通りやすい(信用情報の他にも年収・勤続年数・返済比率なども審査に影響する)。

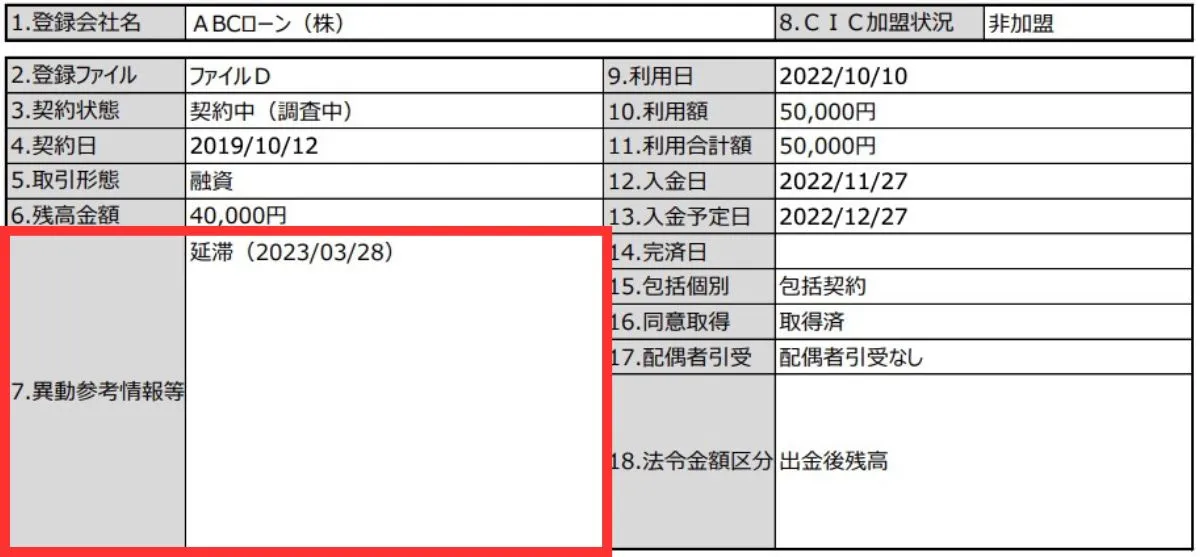

一方で、ローンの返済やクレジットカードの支払いを延滞したことがある人は、信用情報に傷を付けてしまっている。そうした悪質な信用情報は、各信用情報に「事故情報(異動参考情報等)」として記録されており、金融機関からの信用を落とす原因になる。

\信用情報開示報告書の見本/

※ ローンの返済やクレジットカードの支払いの延滞の他にも、任意整理や自己破産も信用情報に大きな傷を付けてしまう

金融機関を変えたり返済比率を下げたり、さまざまな手段を講じても住宅ローンの審査に通らない人は、過去の何らかの理由によって信用情報に傷が付いている可能性が高い。

自分の信用情報の状態を知りたい人は

自分の信用情報の状態は、各信用機関に問い合わせることで照会可能だ。

3つの信用情報機関

- JICC(日本信用情報機構)

→主に消費者金融や審判会社が加盟 - CIC(クレジットインフォメーションセンター)

→主にクレジットカード会社が加盟 - KSC(全国銀行個人信用情報センター)

→全国の銀行や信用金庫などが加盟

500〜1,000円ほどの手数料で信用情報の開示請求が行えるため、自分の信用情報の状態を知りたい人は各信用機関に問い合わせてみよう。

信用情報の傷が消えても住宅ローンの審査に通らない?

前述のように、ローンの返済やクレジットカードの支払いを延滞したり、任意整理や自己破産を行なったりすると、信用情報に傷が付く(正確には信用情報に事故情報が記録される)。

そうした信用情報の傷には「時効」があり、5〜7年を経過すれば、返済・支払いの延滞や、任意整理や自己破産といった情報はキレイに消失する(信用情報に新しい傷を付けないことを前提とした話)。

しかし、手放しでは喜べないのが実情である。なぜなら、時効によって信用情報の傷が消失したとしても、あくまで信用情報がクリーンになっただけであり、良質な信用情報は積み上がっていないからだ。

例えると、「成人したばかりの18歳」と同じ信用情報の状態になる。したがって、時効によって信用情報の傷が消えたとしても、住宅ローンの審査が不利である状況に変わりはない。住宅ローンの審査に通過し、念願のマイホームを手にいれるためには、時効を待つだけでは不十分なのだ。

「信用情報を回復させる」という手段を用いて住宅ローンの審査通過を目指す

ローンの返済やクレジットカードの支払いの延滞、任意整理や自己破産によって傷付いた信用情報は、5〜7年を経過すればクリーンな状態になる。しかし、マイナスがゼロに戻っただけであり、プラスにはなっていない。

そこで検討すべきなのは、「信用情報を回復させる(プラスに転じさせる)」という手段だ。具体的には、時効によって信用情報の傷が消えるのを待つだけでなく、ローンを組み、毎月の返済をコツコツと行うことで信用情報を少しずつ回復させていく。

この手段を用いれば、時効によって信用情報の傷が消える頃には、良質な信用情報が積み上がっている状態を作り、マイナスからゼロではなく、マイナスからプラスへと一気に転じさせることができる。これで住宅ローンの審査が有利になり、年収や勤続年数、返済比率などの条件さえ満たせていれば、審査に通り念願のマイホームが手に入るだろう。

信用情報に傷が付いているとローンを組めないという大きな課題

さて、ここで問題になるのが、信用情報に傷が付いていると住宅ローンに限らず、さまざまなローンの審査に落ちやすいことだ。時効によって信用情報の傷が消えるのを待つ間に、ローンを組み返済を重ね、良質な信用情報を積み上げるという手段を用いるのは難しい。

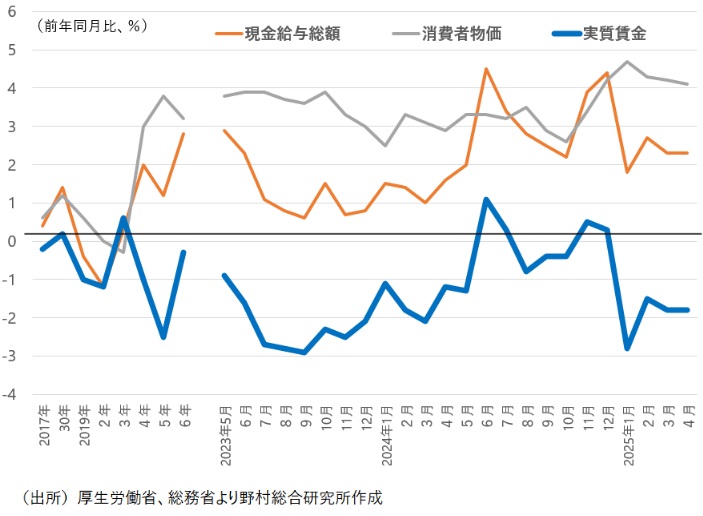

日本では長期的に物価上昇率が賃金上昇率を上回り、実質賃金は下がり続けている。加えて雇用の不安定化も進み、ローンの審査基準は年々厳しくなっている傾向にある。

\実質賃金上昇率の推移/

信用情報の傷が付いている人は、消費者金融ローンの審査にも落ちやすいのが現状だ。この大きな課題をクリアしなければ、「信用情報を回復させる」という手段を用いるのは難しく、念願のマイホームを手に入れるのが遠のいてしまう。

しかし、この課題をクリアする解決策はしっかりと用意されているため、安心してほしい。

住宅ローンの審査に落ちた人は車を買おう

いよいよ本題だ。住宅ローンの審査に落ちた人は、時効によって信用情報の傷が消えるまで、以下の行動を起こして信用情報の回復に努める必要がある。

- 信用情報に新しい傷を付けない

- 雇用を安定させる(転職しない)

- ローンを組んで返済を重ねる

- 非正規雇用者は正社員を目指す

- 貯金をして頭金を増やす

- 副業を始めて年収を増やす

これらの行動の中でも、とりわけ重要なのは1〜3だ。数年後の住宅ローンを見据えるなら、信用情報に新しい傷を付ける行為を絶対にしてはいけない。就職・転職したばかりの人は、勤続年数の長さをアピールするためにも、転職はせず雇用を安定させよう(ただし年収アップのための転職はOK)。

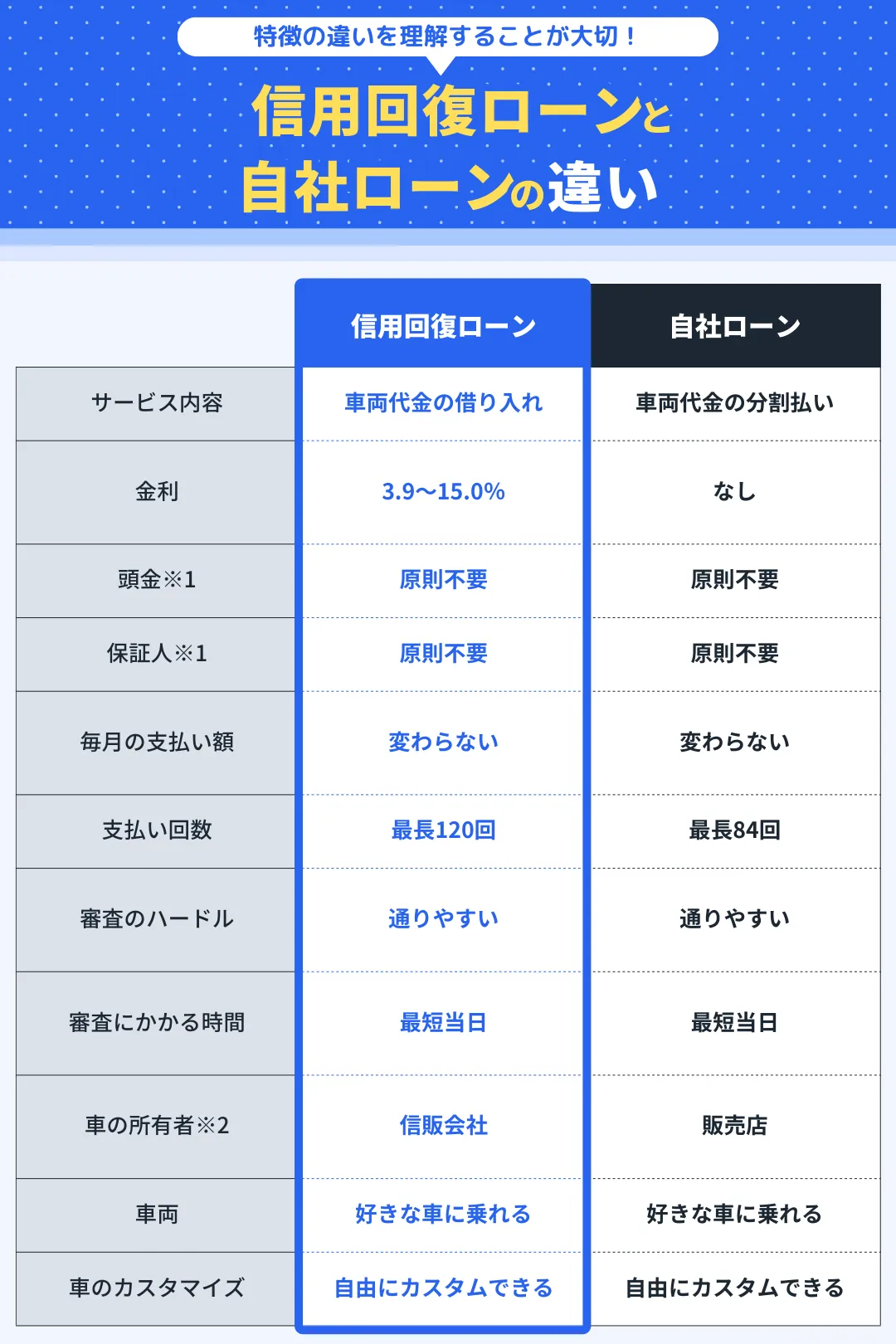

「ローンを組んで返済を重ねる」については、ローンを組んで車を買い、返済を重ねることで信用情報の回復を目指すのが現実的な手段となる。なぜなら、車のローンの中には「信用回復ローン」と呼ばれるタイプのサービスがあり、信用情報に傷が付いている人でも審査に通り、車を買える可能性があるからだ。

信用回復ローンを利用すれば、信用情報に傷が付いている人でも「ローンを組んで返済を重ねる」ことができ、「信用情報を回復させる」という手段を用いる道が開ける。これにより、数年後には信用情報がマイナスからプラスに転じ、住宅ローンの審査を有利に進められるようになる。

これが、マイホームを買えずに困っている人に「住宅ローンの審査に落ちた人は車を買おう」と伝えたい理由だ。

自社ローンで車を買っても住宅ローンの審査には通らない

ローンを組んで車を買い、数年後の住宅ローンに備えるときに注意してほしいのが「自社ローン」の利用だ。自社ローンは中古車販売店が提供している分割払いサービスであり、正確にはローンではない。したがって、自社ローンを組んで車を買ったとしても、返済が信用情報として記録されることはない。

\信用回復ローンと自社ローンの違い/

※1 審査状況や購入する車の車種や代金により頭金または保証人を求められる場合がある

※2 ローンまたは分割払いの返済終了後は名義変更を行うことで車の所有権を自分に移転できる

自社ローンでは「信用情報を回復させる」という手段を取れず、数年後の住宅ローンに向けて信用情報を回復させることはできないため、注意してほしい。

おわりに:信用回復ローンで住宅ローンに備える選択を

本記事で紹介した内容をまとめる。

- 住宅ローンの審査に通らない人は、信用情報に傷が付いていることが多い

- 信用情報の傷には時効があり、5〜7年を経過すると消失する

- 時効を待ってもマイナスがゼロになるだけであり住宅ローンの審査はやはり不利

- 「ローンを組んで返済を重ねる」ことでマイナスから一気にプラスに転じさせらる

- しかし、信用情報に傷がある人はあらゆるローンの審査に落ちやすい

- 信用回復ローンは信用情報の回復を目的にしているため、信用情報に傷があっても審査に通りやすい

- 信用回復ローンを組んで車を買い、数年後の住宅ローンに備えて信用情報をコツコツ回復させよう

住宅ローンの審査は年々厳しくなっている。信用情報に傷が少しでもあれば、審査落ちの可能性はグッと高くなってしまう。「クレジットカードの支払いが1回遅れただけなのに」と後悔する人も多い。

「それでもやっぱりマイホームがほしい」という人は、車を買おう。数年後の住宅ローンに備えて、信用回復ローンでコツコツ返済を重ねれば、数年後にはマイナスがプラスに転じ、審査を有利に進められる。

以下の記事では、信用回復ローンのおすすめランキングを紹介している。業界で最も低金利なサービスも紹介しているため、ぜひ参考にしてもらいたい。